為替レートが変動する要因を理解する

各国の経済指標と金利に目を向けてみよう

FXで大きな利益を得ることができるのは為替レートが変動してくれるおかげなのですが、なぜ為替レートが変動するのか考えてみましょう。

経済ニュースを見ていると、通貨が強い、通貨が弱いという言葉がよく使われますが、簡単にいうと、通貨が強いとは通貨高のことをいいその国が信用されている状態、通貨が弱いとは通貨安のことをいいその国が信用されていない状態のことです。

※通貨は信用で成り立っているとよくいわれますよね。例えば、日本の中では1万円札は1万円の価値がありますが、円高や円安による影響で外国の通貨に交換できる比率が異なってきます。1ドル100円なら100ドルと交換できますが、円安が進み1ドル250円になると40ドルとしか交換できません。いき過ぎた円安はインフレにつながるので日本で生活している人にとっては不利なことです。

為替レートが変動するのには理由があって、各国の経済指標の良い悪いと金利が高い低いで動きます。

いろいろな経済指標がありますが、主に次の3つの指標で動くことが多いです。

- GDP(国内総生産)

- GDPが上昇するとその国の通貨は通貨高、GDPが低下すると通貨安になります。

- 雇用統計の失業率

- 失業率が上昇するとその国の通貨は通貨安、失業率が低下すると通貨高になります。

- インフレ率(物価上昇率)

- インフレ率が上昇するとその国の通貨は通貨安、インフレ率が低下すると通貨高になります。

※信用力が少ない国の通貨の価値が低くなるのは原理原則です。経済指標が良ければその国が信用されて通貨が高くなり、悪ければ安くなります。

また、金利が上昇するとその国の通貨が高くなり、金利が低下すると安くなります。

経済指標と金利の他の要因としては、政府・中央銀行の介入、テロや戦争などの地政学的なことやアメリカの大統領が新しく就任するといったイベントなどでも大きく動きます。

為替レートの動きを分析する基本方法

為替レートの動きを分析する基本的な方法としては、ローソク足チャートを使う方法があります。

チャートとは、為替レートを時系列(時間、日、週、月)ごとに刻んだもので、過去の為替レートの変動を見ることができますし、これからどのように動くのかという予想を立てる時にも役に立つツールです。

チャートを理解するには、ローソク足、移動平均線、時系列の種類を覚えましょう。

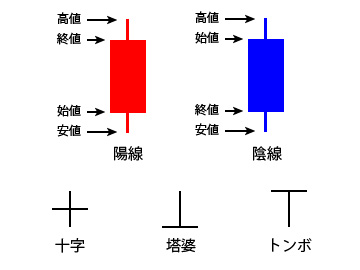

ローソク足

ローソク足とは、高値、安値、始値、終値の4つの値で構成され、為替レートの動きが一目でわかります。

ローソク足には、始値よりも終値の方が高い陽線と、始値よりも終値の方が安い陰線があります。

ローソク足の形は様々ありますが、ぜひ覚えておきたい形はヒゲの形をしたロウソク足(十字、塔婆、トンボ)です。

上昇中のトレンドで上ヒゲ(塔婆)が出現すると下降に転ずる、下降中のトレンドで下ヒゲ(トンボ)が出現すると上昇に転ずるというようにトレンドの転換点となることが多いです。

※十字は力関係が五分五分なので迷いの心理を表しています。

移動平均線

移動平均線とは、過去の一定期間の為替レートの終値を平均した線のことです。移動平均線には、5日、25日、75日、13週、26週、52週、9月、24月、60月などがあります。

例えば、25日移動平均線(単純移動平均線)とは、過去25日分の終値の合計値を25で割った値で線を描いたものです。

移動平均線は支持線となったり抵抗線となったりする役割をして、為替レートは移動平均線とぶつかりながら波のような動きをしています。

上昇か下降かのトレンドの確認をする時は、52週移動平均線を使うのがいいです。52週移動平均線の傾きがなくなり横ばいになったらトレンドの大きな変換点となる可能性があることを頭に入れて取引を行いましょう。

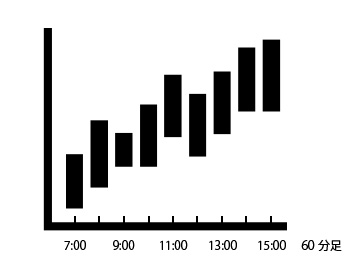

チャートの時系列の種類

チャートの時系列の種類には、1分足、5分足、15分足、30分足、60分足、日足、週足、月足があります。

チャートの時系列は、次のように投資をする期間に応じて使い分けてください。

- 短期投資:日足

- 中期投資:週足

- 長期投資:月足

- デイトレード:1分足、5分足、15分足、30分足、60分足

※陥りやすいミスとしては、長期投資しているのに60分足チャートを見て一喜一憂してしまうことです。小さなトレンドは日頃から変化しているので気にしないようにしてください。

ローソク足、移動平均線、時系列を覚えると、おおよその判断材料として活用できるようになります。

為替レートを分析する高度な方法

ロウソク足と移動平均線を用いたチャートは過去の為替レートの値から将来の予測をするものでしたが、その他にはテクニカルチャートといって、買われ過ぎか売られ過ぎかを知る指標であるオシレーター系のRSI(アールエスアイ)とボリンジャーバンド、上昇トレンドか下降トレンドかを知る指標であるトレンド系のMACD(マックディー)が有名です。

必要に応じてそれぞれのテクニカルチャートを分析して為替レートを予測する時の参考にしてみてください。

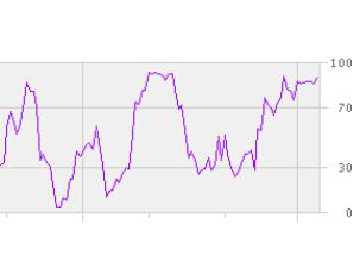

RSIの特徴

RSI(相対力指数)は、過去の一定期間の買われ過ぎと売られ過ぎを判断する指標です。

RSIの数値が70%を超えると買われ過ぎ、30%を下回れば売られ過ぎと判断でき売買の参考になりますが、必ずボックス相場で使ってください。

※上昇相場や下降相場では正常に機能しないのであまりあてにしない方がいいです。

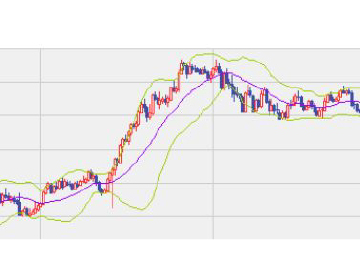

ボリンジャーバンドの特徴

ボリンジャーバンドは、中心の移動平均線と上側と下側にそれぞれ2本(又は1本)の標準偏差の線であるバンドを組み合わせた5本(又は3本)で構成された指標です。

為替レートは一番上の線と一番下の線の間をいったりきたりする動きを見せるので一番参考になるテクニカルチャートです。

特徴としては、線と線との幅が広がると為替レートの動きは大きくなり、線と線との幅が狭くなると為替レートの動きは小さくなります。

バンドは大きく広がったのちに収束するという動きを繰り返すので、収束後の動きに注意するとトレンドがつかみやすく大きな利益が得られやすいです。

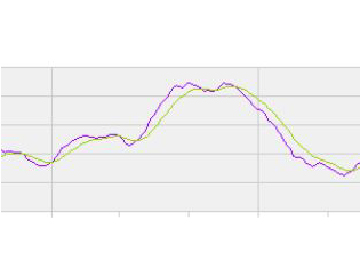

MACDの特徴

MACD(マックディー)は、短期移動平均線と長期移動平均線が収束するか離れるかでトレンドをつかむ指標です。

短期移動平均線が長期移動平均線を下から上に抜けたら上昇トレンドの始まり、短期移動平均線が長期移動平均線を上から下に抜けたら下降トレンドの始まりと判断できますが、決して理論通りになりませんので注意してください。

また、ボックス相場では正常に機能しないことが多いので気をつけましょう。

私がおすすめするFXのトレード方法

小さな利益をコツコツと積み上げていく

FXで利益が出ないという方は、デイトレードをしてみてはいかがでしょうか。

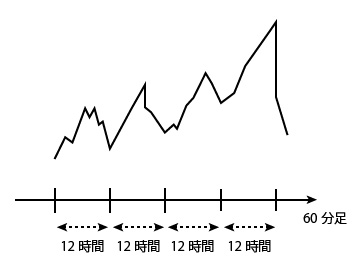

デイトレードをする時間がある方は、60分足チャートを見て時間ごとに規則正しい動をしている周期を見つけてください。特に為替レートがボックス相場になっていると見つけやすいです。

※数日間はその動きに乗っかって買い売りを繰り返せば利益はだせます。

周期には様々あり、6時間で1相場、12時間で1相場、24時間で1相場、48時間で1相場という具合に、規則正しい動きをしている場面を見つけられると思います。

※私は、60分足チャートに定規をあてて時間幅を測って取引しています。

- 6時間周期なら買った後3時間後に売りを繰り返す

- 12時間周期なら買った後6時間後に売りを繰り返す

- 24時間周期なら買った後12時間後に売りを繰り返す

必ず、週足チャートの移動平均線が傾いている方向に相応しいエントリーで取引してください。

※移動平均線が上に向かって傾いていれば買いでエントリー、移動平均線が下に向かって傾いていれば売りでエントリー。

移動平均線が傾いている方向に為替レートは動く習性があるので、もし、一時的に円高方向へ振れて損失が出たとしても、10週間くらいしたら為替レートは戻ってくるので助かります。

結局のところ、為替レートはたくさんのお金を取引している銀行の為替ディーラーやヘッジファンドの力関係によって上がったり下がったりしているだけなので、その業者の取引の流れに従うのが正しい取引方法です。

※流れに逆らった取引をすると資産を大きく減らすことになるのでしない方がいいです。

中長期的なトレンドに逆らわなければ必ず利益は出ます。短期的なトレンドはノイズだと思ってあまり気にしないように取引しましょう。

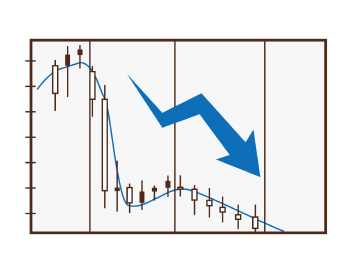

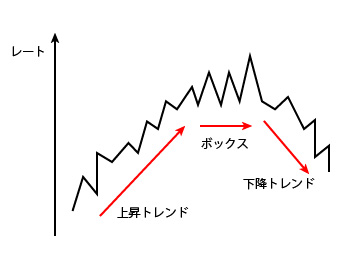

トレンドを意識して取引する

トレンドには、上昇トレンド、下降トレンド、ボックスの3つがあります。

- 上昇トレンド:為替レートが上昇している相場

- 下降トレンド:為替レートが下降している相場

- ボックス:為替レートは上昇も下降もすることなく同じ間を行ったり来たりしている相場

相場は上昇トレンドがずっと続くわけはないので、どこかでボックスとなりそして下降トレンドになりますし、下降トレンドがずっと続くわけはないので、どこかでボックスとなりそして上昇トレンドになります。

※保有しているポジションはいつかは決済しなければ現金とならないので投機的に投資してあるポジションは短期で決済されます。

トレンドが変化する時の売買の基本としては、下降していた価格が移動平均線よりも上回ったら買い、上昇していた価格が移動平均線よりも下回ったら売りとなります。

短中期的なトレンドは週足チャートで確認しましょう。

- 週足チャートで陽線が出たら3週間連続でそのまま上昇(陽線が3本刻まれる)

- 週足チャートで陰線が出たら3週間連続でそのまま下降(陰線が3本刻まれる)

という傾向が出やすいです。

※慌てて取引するよりもトレンドの変化を見る為に1週間様子を見て相場の流れを確認した方がいいです。

長期的(1~2年)にトレンドが変化したかどうかは、月足チャートで表示されている移動平均線を使うのがいいです。トレンドの転換点を意識して取引をしましょう。

リスク管理を徹底して損失を減らす方法

リスク管理を行うには、証拠金維持率とレバレッジについて知識を深めなければいけません。

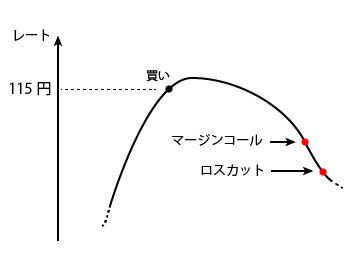

証拠金維持率とレバレッジは自分で計算することが可能なので、どういう状況になったらマージンコールとロスカットがされるのか覚えましょう。

証拠金維持率の変化によるマージンコールと強制決済の発生時期を知る

FXはポジションを保有している間は、FX取引業者に担保として証拠金を預け入れて取引を行う仕組みとなっています。

証拠金の維持率は、現在のポジションの数量や損益を知る手掛かりとなり、リスク管理にもつながってくる重要な数値なので常日頃から把握することが大切です。

FX取引業者へ預け入れるのに必要となる証拠金の計算式は次のようになります。

- 必要証拠金=為替レート×通貨の数量×4%

※必要証拠金の%はFX取引業者や通貨によって異なりますが4%としていることが多いです。

例えば、

- 為替レート:115円

- 通貨の数量:10000

を買いで購入した場合は、115円×10000×4%=46000円となり、46000円を必要証拠金としてFX取引業者へ預け入れることになります。

次は、証拠金維持率の計算方法ですが、証拠金維持率とは必要証拠金に対しての資産評価額の割合のことなので、

- 証拠金維持率=(資産評価額/必要証拠金)×100

※資産評価額=口座に入っている現金残高+受渡前損益+評価損益+スワップ損益

として計算ができます。

上記のポジションの保有状況で資産評価額が30万円であるならば、

- 証拠金維持率=(30万円/4万6千円)×100=652%

となります。

※資産評価額が必要証拠金以上の金額(証拠金維持率が100%以上)になっていれば通貨の取引が可能です。

スワップ損益を考えずにそのままポジションを保有して、為替レートが115円から89.6円に下落した場合は、為替レートの変動による損失が115円-89.6円×10000=25万4千円となり、証拠金維持率を計算すると、

- 証拠金維持率=((30万円ー25万4千円)/4万6千円)×100=100%

となり、この値よりも資産評価額が低くなると追証が発生します。

※証拠金維持率が100%未満になると追証が発生し、FX会社から保証金の追加の催促の連絡(マージンコール)がメールで届きます。

当日中に不足額を入金する又はポジションの一部を決済して証拠金維持率を100%以上にしなければ強制決済されるので注意してください。

※勘違いされている方が見えますが、ロスカットまで大丈夫というわけではありません。

マージンコールの後に証拠金維持率がそのまま50~80%に突入すると、すべてのポジションが強制的に決済(ロスカット)されます。また、ロスカットすることによって資産がマイナスになるのを防ぎますが、急激に相場が変動した時はマイナス資産になることもあるので注意が必要です。

※ロスカットが適用される証拠金維持率はFX取引業者によって異なります。原則的には、現金残高がマイナスになる前にロスカットされる仕組みなので止むを得ません。

上記の例の場合では、購入するのに115万円必要なところを30万円で購入させてもらっているので、どこかのレートでロスカットされることは当然のことですよね。

含み損を抱えている人は損切りできないと必ずマージンコールや強制決済に見舞われるので、取引ルールを作ってマージンコールが届く前に含み損は上手に処分するように管理しましょう。

※1つの目安としては証拠金維持率が150%を下回ったら損切りするかどうかの対策を考えた方が無難です。

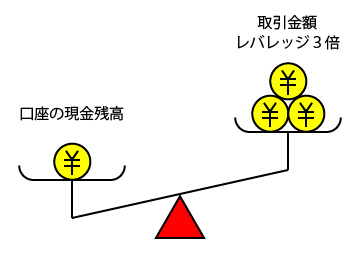

レバレッジの仕組みを理解する

レバレッジとは、てこの原理のことで、レバレッジを活用すればFX口座の現金残高よりも大きな金額の取引ができるようになる機能です。

レバレッジの計算方法は次の通りです。

- レバレッジ=実際の取引金額/FX口座に入っている現金残高

レバレッジを活用すれば、最大で25倍までの取引が可能となります。

例えば、50万円をFX口座に入金すると、

- レバレッジ5倍:250万円の取引ができる

- レバレッジ10倍:500万円の取引ができる

- レバレッジ20倍:1000万円の取引ができる

- レバレッジ25倍:1250万円の取引ができる

というように、レバレッジを活用すれば口座の現金残高よりも多くの金額の取引ができるようになり、50万円の現金残高をレバレッジ5倍で1ドル100円で運用するならば、250万円/100円=25000なので、25000ドル運用できます。

レバレッジは資産を増やすのには有効な方法ですが、レバレッジを大きくし過ぎると利益が大きくなる半面、損失も同じくらい大きくなる恐れがあるので気をつけましょう。

例えば、100円だった為替レートが98円に下落すると2%変動することになりますが、それはレバレッジが1倍の時の話です。次のように、レバレッジ1倍の時の変動分に運用中のレバレッジの倍数を掛け合わせた値が実際の変動分になります。

- レバレッジ1倍:2%の変動

- レバレッジ5倍:10%の変動

- レバレッジ10倍:20%の変動

- レバレッジ15倍:30%の変動

- レバレッジ20倍:40%の変動

- レバレッジ25倍:50%の変動

上記の数字を見ると、レバレッジが10倍を超えると怖くて運用できないですよね。レバレッジは5~10倍くらいで運用するのがいいと思います。なぜレバレッジを大きくして運用しなければいけないのか1度よく考えてから行動しましょう。

重要なことは大きな利益を出すことではなく、損切りを入れながら損を極力減らすように取引することです。

外国為替市場は株式市場と違い、土日除いた24時間ずっと動いているのでチャンスはいくらでもあります。

※日本の株式市場は、9時~11時30分、12時30分~15時までしか開いていません。

大きなポジションは持たずレバレッジは通常は5倍くらいとして、予期せぬ方向へ動いた時に対応できるようにしておくことがFXで勝つ秘訣です。また、損失を大きくしたくないならば、レバレッジは必ず10倍以上にならないように管理してください。

(記事作成日:2017年7月10日、最終更新日:2018年5月7日)